资金监管利率_资金价格监控货币利率

1.利率为什么会降低?

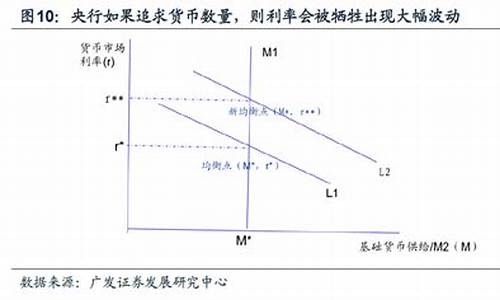

市场利率是由资金市场上供求关系决定的利率。市场利率因资金市场的供求变化而经常变化。在市场机制发挥作用的情况下,由于自由竞争,信贷资金的供求会逐渐趋于平衡,处于这种状态的市场利率为“均衡利率'与市场利率对应的是官定利率,官定利率是指由货币当局规定的利率。

扩展资料?在改革开放政策实施前,中国的利率基本上是官定利率。在近20年的改革开放过程中,随着资金分配和融资格局的变化,市场利率在利率体系中的比例已逐渐加大。官定利率和市场利率是从资金价格决定权的角度来分析利率形式的。

实际上,在统一的官定利率背景下,由融资形式多样性、一国经济发展不平衡、市场分割等因素所决定,市场利率也会有多种表现。例如在中国,经济较发达的沿海地区和经济发展较为落后的中西部地区,其市场利率水平也有相当的差距。

参考资料:

利率为什么会降低?

利率,就其表现形式来说,是指一定时期内利息额同借贷资本总额的比率。多年来,经济学家一直在致力于寻找一套能够完全解释利率结构和变化的理论,"古典学派"认为,利率是资本的价格,而资本的供给和需求决定利率的变化;凯恩斯则把利率看作是"使用货币的代价"。马克思认为,利率是剩余价值的一部分,是借贷资本家参与剩余价值分配的一种表现形式。利率通常由国家的中央银行控制,在美国由联邦储备委员会管理。现在,所有国家都把利率作为宏观经济调控的重要工具之一。当经济过热、通货膨胀上升时,便提高利率、收紧信贷;当过热的经济和通货膨胀得到控制时,便会把利率适当地调低。因此,利率是重要的基本经济因素之一。

利率水平对外汇汇率有着非常重要的影响,利率是影响汇率最重要的因素。我们知道,汇率是两个国家的货币之间的相对价格。和其他商品的定价机制一样,它由外汇市场上的供求关系所决定。外汇是一种金融资产,人们持有它,是因为它能带来资本的收盗。人们在选择是持有本国货币,还是持有某一种外国借币时,首先也是考虑持有哪一种货币能够给他带来较大的收益.而各国货币的收益率首先是由其金融市场的利率来衡量的。某种货币的利率上升,则持有该种货币的利息收益增加,吸引投资者买人该种货币,因此,对该货币有利好(行情看好)支持;如果利率下降,持有该种货币的收益便会减少,该种货币的吸引力也就减弱了。因此,可以说"利率升,货币强;利率跌,货币弱"。

从经济学意义上讲,在外汇市场均衡时,持有任何两种货币所带来的收益应该相等,这就是:Ri=Rj(利率平价条件)。这里,R代表收益率,i和j代表不同国家的货币。如果持有两种货币所带来的收益不等,则会产生套汇:买进A种外汇,而卖出B种外汇。这种套汇,不存在任何风险。因而一旦两种货币的收益率不等时,套汇机制就会促使两种货币的收益率相等,也就是说,不同国家货币的利率内在地存在着一种均等化倾向和趋势,这是利率指标对外汇汇率走向影响的关键方面,也是我们解读和把握利率指标的关键。例如,1987年8月后,随着美元下跌,人们争相购买英镑这一高息货币,致使在很短的时间内英镑汇率由1.65美元升至1.90美元,升幅近20%。为了限制英镑升势,在1988年5-6月间英国连续几次调低利率,由年利10%降至7.5%,伴随每次减息,英镑都会下跌。但是由于英镑贬值过快、通货膨胀压力增加,随后英格兰银行被迫多次调高利率,便英镑汇率又开始逐渐回升。

在开放经济条件下,国际资本流动规模巨大,大大超过国际贸易额,表明金融全球化的极展。利率差异对汇率变动的影响比过去更为重要了。当一个国家紧缩信贷时,利率会上升,国际市场上形成利率差异,将引起短期资金在国际间移动,资本一般总是从利率低的国家流向利率高的国家。这样,如果一国的利率水平高于其他国家,就会吸引大量的资本流人,本国资金流出减少,导致国际市场上抢购这种货币;同时资本账户收支得到改善,本国货币汇价得到提高。反之,如果一国松动信贷时,利率下降,如果利率水平低于其他国家,则会造成资本大量流出,外国资本流入减少,资本账户收支恶化,同时外汇交易市场上就会抛售这种货币,引起汇率下跌。

在一般情况下,美国利率下跌,美元的走势就疲软;美国利率上升,美元走势偏好。从美国国库券(特别是长期国库券)的价格变化动向,可以探寻出美国利率的动向,因而可以对预测美元走势有所帮助。如果投资者认为美国通货膨胀受到了控制,那么在现有国库券利息收益的吸引下,尤其是短期国库券,便会受到投资者青睐,债券价格上扬。反之,如果投资者认为通货膨胀将会加剧或恶化,那么利率就可能上升以抑制通货膨胀,债券的价格便会下跌。20世纪80年代前半期,美国在存在着大量的贸易逆差和巨额的财政赤字的情况下,美元依然坚挺,就是美国实行高利率政策,促使大量资本从日本和西欧流人美国的结果。美元的走势,受利率因素的影响很大。

在外汇市场上,一国货币利率的变动会引起其汇率的变动。一般情况,一国货币如果升息,则该货币的汇率容易上升;而当一国货币降息时,则该国货币容易贬值。以英镑为例,今年英镑的基本利率已经降至5%以下水平,其兑美元的汇率也跌到了1英镑兑1.50美元之下。

但在这一关系中,也存在一定的特殊性。在外汇市场时常也有这样的情况发生,比如当正式公布加息时,该国货币不升反而下跌 ,而当正式公布息时,该国货币不跌反升。这一现象表明市场已经提前消化加息的利好或者降息的利空。比如2000年6月洲央行对欧元加息,但消息公布后,欧元汇价很快从1欧元兑0.美元下跌,这主要是因为市场已经事先将欧元从1欧元兑0.90美元推升至0.美元水平。

所以,投资者在外汇宝交易时,对货币利率与汇率之间关系应把握以下操作技巧:一般一国货币升息的趋势时,则买入该国货币,一旦消息正式时,则以抛售为主;反之,一国货币有降息趋势时,则卖出该货币,一旦消息正式时,再买回该货币。

利率相当于资金的价格,当货币供应增加,货币有供过于求的趋势,所以利率下降。拿存款利率来说,货币供应量增加,市场上钱多了,供过于求,再去存钱,就不给那么多利息了,所以存款利率下降;拿利率来说,货币供应量增加,市场上钱多了,供过于求,想获得资金就更容易了,的利率即降下来了。

还有一种更通俗的说法,物以稀为贵。东西多了,就不值钱。货币供应量多了,自然就贬值。利率就是货币的价格,当然也就下来了。这样说大家更好理解吧。

扩展资料:

货币需求增加会产生哪些影响?

最直接的影响就是导致物价上涨,持有货币就意味着时时刻刻遭受货币贬值的损失,而把货币换成黄金、房产等其他实物,却能保值,甚至有收益,因此在通胀的时候,人们往往不愿意持有货币。

货币需求是指人们愿意以货币形式保存财富的数量。影响人们持有一定量货币的因素主要有:

1、人们的实际收入

人们需要货币,首先是为了开支,就是为了购物,买东西。而人们支出水平高低取决于他们的收入水平。实际收入越高的家庭,支出水平也越高,因而需要的货币数量也越多。可见,货币需求是和实际收入水平同方向变化的。若用Md表示需要的货币量,持币量在实际收入Y中的比率为k,则Md=kY。

2、商品价格水平或价格指数, 人们持有货币是为了购买商品,为了消费,因此,人们需要的货币实际是需要货币具有的购买力,或货币能买到的商品数量。当价格水平提高时,为了保持原先持有货币的购买能力,他需要持有的名义货币量必须相应增加。一定数量名义货币需求除以价格水平称之为实际货币需求量。若用md表示实际货币需求量,用Md表示名义货币需求量,用P表示价格水平或者说价格指数,则md=Md/P。

3、利息率 每个家庭在一定时期所拥有的财富数量总是是有限的。人们必须决定他所拥的那笔财富的形式。他们也许想以拥有一定数量货币来拥有这笔财富,但如果以货币形式拥有财富的比例越大,则以其他形式(如证券、实物资产等)拥有财富的比例就越小。以这些其他形式拥有财富会给他带来收益。

例如,以房地产形式拥有财富会带来租金,以债券形式拥有财富会带来利息,而以货币形式拥有财富则会丧失这种收益。这就是持有货币的机会成本。若某人有价值1万元财富,如购买债券或股票,则可得到利息或股息收入或红利收入。为方便起见,定把所有非货币资产统称为债券,则债券年利率为10%时,手持10000元货币一年的损失或者说机会成本就是l000元,年利率为5%时,持币一年成本即为500元。显然,利率越高,人们越不愿意把很多货币放在手中,或者说对货币需求量就越小。这就是说,货币铺求和利率是反方向变化的。若用r表示利率,实际需要的货币与利率的关系可表示为md=-hr。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。